株や債券を購入する際、その価格が本当に適正かどうか疑問に思うことはありませんか?海外旅行で露店のお土産が観光客向けに高額設定されているかどうかを悩むのと同じようにです。では、株や債券の適正価格を知ることができるのでしょうか?答えは「はい」、理論上の適正価格を知ることは可能です。ただし、それはあくまで目安として考えるべきですが、何もないよりはずっと役立ちます。適正価格は「割引率」と「将来のキャッシュフロー(稼ぐお金の量)」を基に計算できます。この記事では「割引率」に焦点を当て、詳しく解説します。これを理解することで、より賢い投資ができるようになるでしょう!

割引率とは何か?

割引率というのは、未来にもらえるお金を今の価値に直すための割合のことです。この考え方は、お金には「時間の価値」があるという原理に基づいているんです。

たとえば、1万円を今持っているのと、5年後に同じ1万円をもらうのでは、価値が違いますよね。今手に入れた1万円は、すぐに使ったり投資したりして、さらにお金を増やすことができる。でも、5年後にもらう1万円は、その間何も生み出さないから、結局のところ価値は今より低くなるんです。

割引率は、そのお金の価値を計算する時に使う数字で、未来のお金をどれくらい割り引いて今の価値と考えるかを示しています。例えば、会社が新しいプロジェクトに投資する時に、「この投資が将来どれだけのお金を生み出すか」を今の価値で評価するために割引率を使うわけですね。

また、投資のリスクが高い場合は割引率も高く設定されることが多いんです。リスクが高いということは、その分、より大きなリターンを求めるから、未来のお金をより厳しく評価する必要があるのです。

このように、割引率をうまく理解して使いこなすことで、投資が本当にその価値があるものなのかを判断できるようになるんです。

- 未来にもらうお金ほど価値は低くなる

- 割引率は、投資によって生み出す将来の価値を今の価値で評価するために使う

割引率を使って将来価値を現在価値に置き換えてみる

では、どうやって未来のお金の価値を知ることができるのか。

例として、元金1万円で10年間にわたって年利5%の利息を受け取れる債券を、単利で運用した場合についてに説明します。

債券について詳しく知りたい場合は、以下の記事で扱ってますのでぜひ参考にしてみてください!

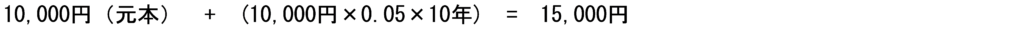

この債券を満期まで単利運用して、10年後に償還した場合、その時までに受け取る利息と元本の合計は以下のようになります。

では、この15,000円が債券の価値でしょうか?

いいえ違います。なぜなら、未来のお金が割り引かれることを反映していないからです。

では割引率を使って、計算しなおしてみましょう。現在価値を求める計算式は以下の通りです。

ここで、

- FV は未来価値(Future Value)

- PV は現在価値(Present Value)、ここでは1万円

- r は年利(rate)または割引率、ここでは5%または0.05

- n は期間(number of years)、ここでは10年

まずは利息の計算です。ここでは、それぞれの年の利息に計算式を適用して現在価値を算出します。

さらに、10年後の満期時に受け取る10,000円に対して上の計算式を適用して算出します。

利息の合計が3,861円で、満期時に受け取る額が6139円ですから、合計で10,000円になります。

あれ?買った値段と同じになっちゃいましたね・・・

そうなんです。なぜならこの場合、割引率が債券のクーポン率(この場合は利率である5%)と同じだからです。つまり、この債券を買うことは投資として「ちょうどいい」価値があると判断されるのです。

しかし現実には割引率はクーポン率(債券が提供する利率)だけで決まるものではありません。他にも多くの要因が影響します。これらには、市場の金利水準、債券の信用リスク、債券の残存期間、経済の状況、その他市場の供給と需要などが含まれます。

これらの要因によって、同じクーポン率の債券でもその「公正な価格」は異なる場合があるのです。

- 債券の場合、元本と受け取る利息の総額を割引して元の投資額と一致させると、それは「ちょうどよい」中立の価格となる

現在価値に直したときに割高である例

もし債券が年利5%で元本が1万円、そして割引率が6%だった場合を想定してみましょう。ここで割高かどうかを見ていきます。

この債券は10年後に満期になり、毎年5%の利息、つまり年に500円の利息が付きます。割引率が6%というのは、その債券のリスクが少し高いと見ているか、少し高いリターンを期待していることを示しています。

割引現在価値の計算

利息の計算:

毎年もらえる500円を6%の割引率で10年間割り引きます。

その結果、利息の現在価値の合計は3,681円になります。

元本の計算:

10年後にもらえる1万円の元本も6%で割り引きます。

その結果、元本の現在価値は5,584円になります。

結論

利息と元本の現在価値の合計は9,265円となりますので、10,000円より安い。

つまりこの債券の10,000円という価格は、割高であると言えます。

- 債券においては、クーポン率が割引率よりも低い場合は割高となる

割引率はどのようにして決まるのか

割引率は、対象となる投資の利率に加えて、金融市場の現状、経済の動向、政府の金利政策、そしてその投資自体のリスク等、様々な要素によって利率が決まります。以下に簡単に説明します。

1. 金融市場の状態

景気が良くて市場が安定している時、人々はリスクを取ることに積極的になります。そのため、割引率は低くなります。逆に、市場が不安定で株価が大きく動いている時は、人々はリスクを避けたくなるので、割引率が高くなります。

2. 経済環境

経済が停滞していたり不景気が予想される時は、未来の収益を慎重に見るために高い割引率を使います。経済が成長しているときは、未来に対して楽観的になり、割引率が低くなります。

3. 政策金利

中央銀行が金利を上げると、借り入れるコストが高くなり、それによって企業や個人の支出が減ります。これが全体のリスクを高め、割引率を上げます。逆に金利を下げると、借り入れが安くなり、経済活動が増えるため、割引率が下がります。

4. 投資のリスクレベル

リスクが高い投資は未来の収益が不確実なため、高い割引率で評価されます。逆に、安全な投資(例えば政府債券など)は、低い割引率で評価されます。

- 割引率とは、投資対象の利率に様々な要素を加えて算出した率

割引率を決めるための情報源

割引率を正確に把握することは投資において重要ですね。割引率は金融市場の動きや経済状況、中央銀行の政策、投資家の期待など多くの要素に影響されるため、情報源の選択がカギになります。

投資をする際は、以下のような信頼できる情報源を活用すると良いでしょう。

| 金融ニュースサイト | 金融の世界で何が起きているかや、利率がどうなっているか、常に最新の情報を更新しています。 | ブルームバーグ、ロイター、CNBC |

| 中央銀行のウェブサイト | 世界の各国の中央銀行が、金融の政策についての新しい情報を出していて、これが割引率に大きな影響を与えます。 | 日本銀行、アメリカの連邦準備制度 |

| 金融市場データプロバイダー | 国債や株式など、お金に関する商品の詳しい分析や情報を提供しています。 | モーニングスター、S&Pグローバル、フィッチレーティングス |

| 専門家のレポート | 大手投資銀行やコンサルティング会社が作る報告書には、市場の動向について詳しく解説されています。 | 各種投資銀行やコンサルティング会社のレポート |

- 割引率を測るには一般に公開されている情報を活用する

- 信頼できる情報源から取得することが大事

まとめ

株が安い時に買って、価値が正当な価格に戻った時に売ることで利益を得る手法を「バリュー投資」と言います。私が割引率について興味を持ったのは、このバリュー投資を実践するときに正当な株価を知りたいと思ったからです。日用品であれば、どこのスーパーでいつどの品物を何パーセント値引きしているのか気にしますよね。投資対象もなるべく低いコストでお得に購入したいと思うのは自然な流れです。正当な価格を知ることは、割高な商品を避けるとともに割安な商品を見つける助けになります。割引率を使った価値の計算はExcelなどのツールを使って簡単に行えますので、債券や株式評価、企業プロジェクト、不動産投資など、色々な分野で使ってみてはいかがでしょうか?

コメント