株式投資を始めたばかりの頃は企業の株を1社ずつしか買えないと思っていました。分散投資が良いと知った時、そんな何十社も買う資金力ないよ、、、と愕然としたのを覚えています。しかし、ETFと出会って驚きました。なんと、たった数百円で何十社にも投資ができるんです!こんな投資初心者に優しい仕組みがあったなんて。ETFは投資上級者も使用する投資の必須知識です。複利効果をしっかり得る方法も紹介します。これでリスクを低くして資産の最大化を目指していくことができます。一緒に勉強していきましょう!

ETFとは何か?

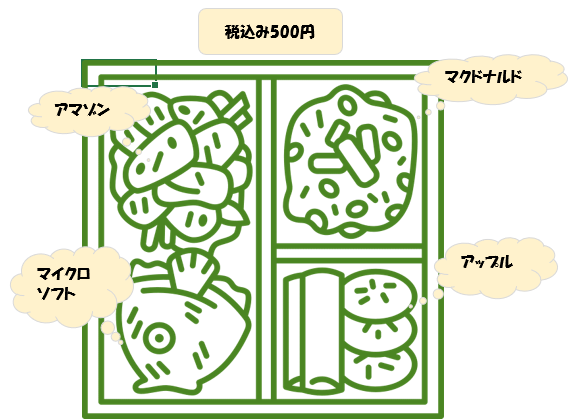

簡単に言えば、いろんな株の詰め合わせパックのこと!

大まかな考え方はインデックスファンドと一緒なので、こちらの記事の「インデックスファンドとは?」の章を参照してください。

ポイントだけ再掲します。

- 定期的にお弁当の中身を人気の品に入れ替えてくれる

- 1万円なら1社しか買えない場合もあるけど、お弁当で買えば何百、何千社も入ってる

つまり、分散投資がされている商品を買うことができ、その上に定期的に人気の商品に入れ替えまでしてくれるという優れものです!

ではお弁当に何を入れるか?代表的なETFは特定の指数に沿った商品を入れるものが多いです。

これをインデックス型ETFと呼びます。

一方で指数に連動させないアクティブ型のETFもあります。

ただし、アクティブ型は上級者向けになりますので、この記事では説明を割愛します。

ではインデックス型ETFの指数とは何かを見ていきましょう!

インデックス型のETFが連動させている指数とは?

指数でぱっと思いつくのは株式ですが、それ以外にも債券、REIT(リート)、通貨、コモディティといったものが存在します。

指数のイメージを付けるべく、ここでは初心者にもオススメの株式指数を題材に説明していきます。

では、株式指数とはなんでしょうか?

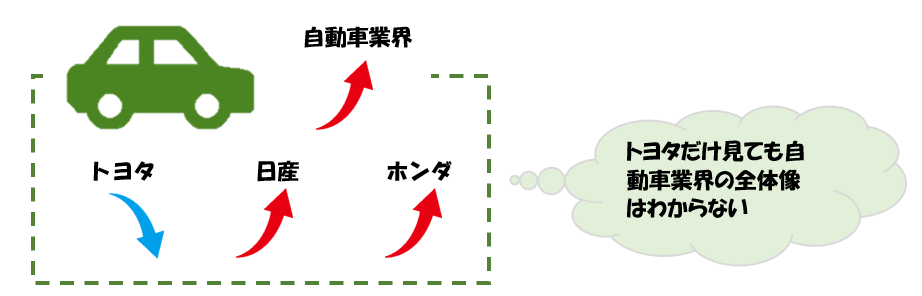

1企業の値動きを表すわけではなく、複数企業で見た値動きを表します。

例えば、トヨタの株価が急に下がったから自動車業界全体で悪くなったと決めつけるのはおかしく、日産やホンダなどその他の自動車企業も見て判断する必要がありますよね。

日産やホンダなども下がっているのであれば、自動車業界全体が不調と言えそうです。

しかし、日産やホンダなどが変わらない、もしくは上がっているのであれば、それはトヨタだけに限った話と言えそうです。

株式指数のイメージをつかめたかなと思います!

株式指数は様々なものがありますが、代表的なものを挙げてみます。(債権、REIT(リート)、通貨、コモディティの銘柄紹介は中級者向けの記事で今後紹介したいと思います)

まずは日本関連です。ニュースでよく聞くやつです。

| 銘柄 | 概要 |

|---|---|

| 日経平均株価(日経225) | 日本経済新聞社が選定した225銘柄の株価を総合的に算出した指数 |

| 東証株価指数(TOPIX) | 東京証券取引所に上場する2,000以上の銘柄を対象にした指数 |

続いてアメリカです。こちらも聞き覚えはあるんじゃないかなと思います。

| 銘柄 | 概要 |

|---|---|

| NYダウ(ダウ工業株30種平均) | 米国の主要な30銘柄により構成される指数 |

| S&P 500 | 米国株式市場の主要な500銘柄を対象にした指数 |

| NASDAQ100 | ナスダック市場に上場する100銘柄を対象にした指数。主にテクノロジー関連の企業が含まれる |

インデックス型のETFは特定の指数に連動させた商品になるので、概ねその指数と同じ値動きをするんだなーと考えればOKです!

- 指数とは複数企業(商品)で見た値動きを表す

- 株式指数の代表的なものに日経平均株価やS&P 500などがある

- ETFはこの指数に連動させた商品となる

ETFと投資信託の違い

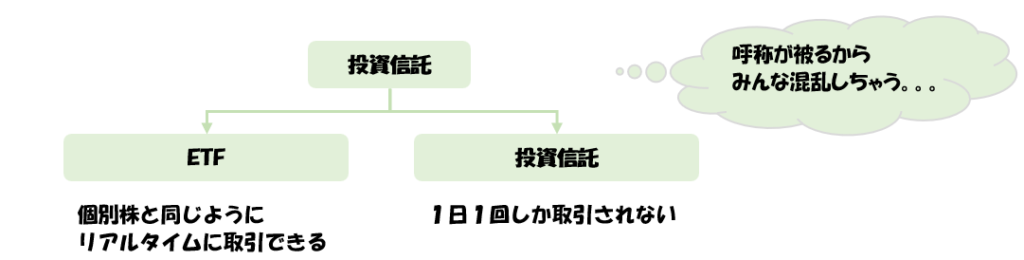

ETFと投資信託って似ていて混乱しやすいので解説します。

実はETFは投資信託の一種なんです。ややこしい・・・

ETFは上場投資信託と呼ばれており、上場がつくので個別株と同じ扱いで買ったり売ったりできるんです。

一方、よくみんなが言う投資信託というのはその商品自体が上場はされないので、個別株とは違った1日1回のみの売買になります。

主な違いを以下にまとめました。一番大きな違いは売買タイミングです。

| 観点 | ETF | 投資信託 |

|---|---|---|

| 分散投資 | 特定の指数や商品(債権、REITなど)に対して分散投資ができる | ETFと同じ分散投資ができ、さらに複数の指数や商品(債権、REITなど)を組み合わせた分散投資もできる |

| 分配金 | 現金で受け取る | 自動で分配金が再投資される |

| 売買タイミング | リアルタイム | 1日1回(基準価額と呼ばれるその日の価格で売買される) |

| 手数料 | 低い | ETFに比べればやや高い |

どちらがよいのかは上記の表を見ながら考えてみるとよいと思います。

有名な商品であれば手数料はそこまで大きく変わらないので、分配金が出たら現金でほしいからETFにする!とか、とことん分散投資をしたいから投資信託にする!などの観点で選べばよいかなと思います。

投資信託については以下の記事で扱ってますので、ぜひ参考にしてみてください!

- ETFはリアルタイムで売買できるが、投資信託は1日1回しか売買されない

- ETFは分配金を現金で受け取るが、投資信託は再投資される

ETFでより高い複利効果を得るには?

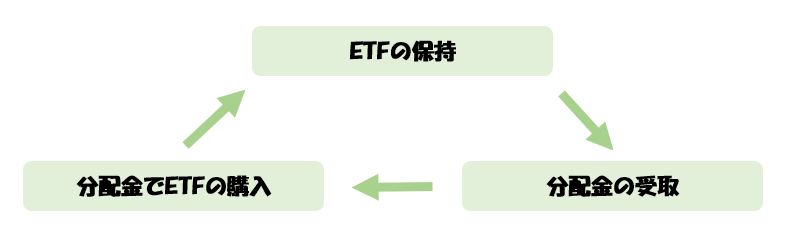

ETFはただ持っているだけでも複利効果を得ることはできますが、高い複利効果を得るにはもうひと手間必要です。

それは分配金の再投資です!

前章の投資信託との違いで説明の通り、ETFは分配金を現金で受け取ります。

なので、複利効果を最大限高めるためには分配金の再投資が必要になってきます。

投資信託は勝手に再投資されますが、ETFは自身で再投資する必要があり、面倒に感じる人も多いかもしれません。

しかし、その反面でETFの方が手数料を安く抑えられている点は強みなので、自信の性格と相談してみてください。

- 複利効果を最大限に享受するなら分配金でETFを購入する手作業が必要

ETFは長期投資向き

ETFはいろんな株の平均値をとるので個別銘柄と比べると短期的には値動きが小さくなります。

なので、長期投資向けの商品になります。

オススメなのは「インデックス型のETFが連動させている指数とは?」の章でも取り上げたS&P500です!

世界一の投資家として名高いウォーレンバフェット氏もアメリカ経済はこれからも拡大し続けるだろうという考えからS&P500への投資を強く勧めています。

その証拠にS&P500のチャートを見ると短期間では下がることもありますが、長期で見ればきれいな右肩上がりです!

- ETFは個別銘柄と比べると短期的には値動きが小さくなるが、その分リスクも低いので長期投資向き

まとめ

ETFについて紹介してきました。

少額で分散投資ができることから初心者にオススメでありながら、上級者も愛用を宣言しているのがETFです。

ポイントを整理しましょう!

- ETFは株式指数に連動させた株式商品である

- 株式指数に連動しているので、分散投資の効果を持つ

- ETFはリアルタイムで売買できるが、投資信託は1日1回しか売買されない

- ETFは分配金を現金で受け取るが、投資信託は再投資される

ETFの魅力が伝わったでしょうか?

お金は自ら働いて生み出すだけと思っている人も多いですが、お金自身にも働いてもらって2馬力で稼ぐことができるんです!

なるほどなーと思ったらほかの記事もぜひ読んでみてください!

資産の最大化を一緒に目指していきましょう!

コメント